Штрафы за несвоевременную сдачу СЗВ-М в 2020 году

Форма СЗВ-М является унифицированным бланком, утвержденным ПФР в Постановлении № 83п от 01.02.16 года. Документ представляет собой ежемесячный отчет о заработке работающего персонала учреждения. Конечная дата предоставления данной отчетности установлена 15-го числа, следующего за отчетным месяцем.

Законодательством РФ не предусмотрены смягчающие обстоятельства, оправдывающие ответственное лицо, не предоставившего своевременно отчет. В то же время, на практике, могут быть найдены рычаги, обеспечивающих смягчение наказания.

Законодательная база

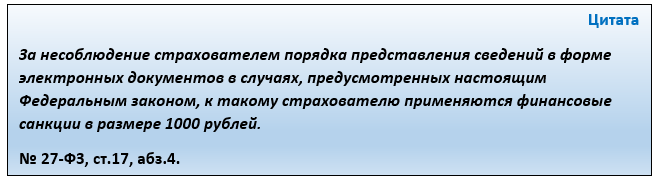

Штраф за не своевременное предоставление отчета СЗВ-М регламентируется Законом № 27-ФЗ от 01.04.2016 г. «Об индивидуальном (персонифицированном) учете …» в ст. 17, где говорится, что каждый работодатель, при несвоевременном предоставлении отчета СЗВ-М или предоставлении его не в полном объеме подвергается финансовому взысканию, равному 500 рублей за каждого работника.

Штраф за не своевременное предоставление отчета СЗВ-М регламентируется Законом № 27-ФЗ от 01.04.2016 г. «Об индивидуальном (персонифицированном) учете …» в ст. 17, где говорится, что каждый работодатель, при несвоевременном предоставлении отчета СЗВ-М или предоставлении его не в полном объеме подвергается финансовому взысканию, равному 500 рублей за каждого работника.

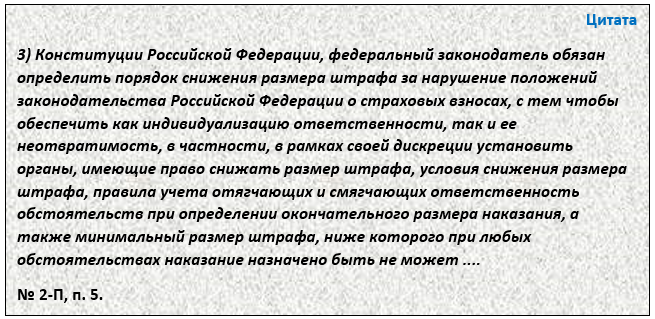

В то же время в 5-м пункте мотивировочного раздела постановления Конституционного суда РФ № 2-П от 19.01.16 года, излагается основание для уменьшения сумм взысканий.

Штраф за срыв отчетности СЗВ-М в 2020 году может быть наложен не только учреждению, но и руководителю фирмы или прочему должностному лицу, отвечающему за отчетность и предоставление правильных сведений. В таком варианте сумма взыскания может колебаться от 300 до 500 рублей, а при срыве электронной отчетности штраф может составить 1000 рублей.

За что могут оштрафовать?

Форма СЗВ-М сдается каждый месяц в ПФР всеми учреждениями и ИП, у которых работают работники, получающие зарплату, в том числе по соглашениям ГПХ.

Форма СЗВ-М сдается каждый месяц в ПФР всеми учреждениями и ИП, у которых работают работники, получающие зарплату, в том числе по соглашениям ГПХ.

Получить штраф в 2020 году за отчет СЗВ-М можно по ряду причин:

- За просроченный срок сдачи отчетности СЗВ-М.

- За ошибки при составлении отчетности (при неправильном заполнении Ф.И.О., СНИЛС, ИНН работающего персонала).

- За неправильную форму сданного отчета СЗВ-М.

Примечание. В 2020 году учреждению может быть наложено новое финансовое взыскание за СЗВ-М, даже если оно предоставило отчетность вовремя и без ошибок.

- Так, если на фирме или у ИП трудится 25 и более лиц, отчет по форме СЗВ-М требуется отправлять только в электронном виде. Несоблюдение данного требования подвергается финансовым взысканием.

- В то же время, если на фирме трудится меньше 25 лиц, Руководство фирмы вправе само определяться с формой отправки отчетности СЗВ-М: бумажной или электронной.

Кто и когда сдает СЗВ-М

Форма СЗВ-М является отчетностью, которая отображает заработок каждого работника в учреждении, а буква «М» – обозначает, что данная отчетность – ежемесячная.

Форма СЗВ-М является отчетностью, которая отображает заработок каждого работника в учреждении, а буква «М» – обозначает, что данная отчетность – ежемесячная.

Документ подлежит сдаче учреждением на всех застрахованных лиц, с которыми заключены трудовые соглашения. В отчетность включаются работающие лица, находящиеся в декретном или в оплачиваемом отпуске, работающие пенсионеры, а также лица, уволенные в отчетное время.

Отчетность обязана сдаваться каждым учреждением или ИП. Главным условием является наличие трудового соглашения. Сдавать форму требуется даже на одного зачисленного работника. К исключению относится, если предприниматель работает один, не имея никого в штате, то есть он трудится сам.

Законодательством не предусмотрены инструкции по оформлению и сдаче данного отчета. Поэтому, ответственность за отчетность ложиться на руководителя учреждения, а он уже, своим приказом может назначить должностное лицо, отвечающее за предоставление данной отчетности в ПФР.

Обычно, такая ответственность ложиться на одного из работника бухгалтерии. В некоторых учреждениях обязанность по оформлению и сдаче СЗВ-М возлагается на кадровый отдел, так как работники данного отдела также обладают информацией о своих сотрудниках.

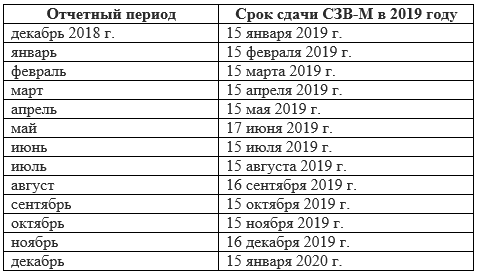

Ответственное лицо обязано сдавать отчет СЗВ-М в ПФР каждый месяц до 15 числа, следующего за отчетным (п. 2.2 ст. 11 закона № 27-ФЗ от 01.04.96). В случае, если дата предоставления отчета совпадает с выходным днем или праздником, то отчет сдается в ближайший трудовой день. В этом варианте законодательством продлен срок сдачи отчетности до 5 дней.

Можно ли сдавать отчет СЗВ-М досрочно?

Законодательными нормами ничего об этом не говориться, следовательно, форму можно предоставить заранее, однако в этом случае могут возникнуть непредвиденные обстоятельства. Например, если отчет сдан в предпоследние дни отчетного месяца, а в учреждение в завершающий день месяца был принят на работу или уволен человек, то отчетность придется сдавать повторно.

Для того, чтобы сроки предоставления отчетности не были сорваны, желательно, чтобы перед ответственным лицом за форму СЗВ-М, находилась следующая таблица на 2020 год.

Несвоевременная сдача СЗВ-М из-за исправления ошибки

Окончательный срок отчетности по форме СЗВ-М в 2020 году – 15 число, которое следует после отчетного периода.

Окончательный срок отчетности по форме СЗВ-М в 2020 году – 15 число, которое следует после отчетного периода.

За просрочку отчетности в ПФР учреждению или ИП будет начислено финансовое взыскание на основании ст.17 закона № 27-ФЗ от 01.04.1996 года. Такая же сумма взыскания будет выписана, если форма СЗВ-М будет сдана с неправильными или неполными сведениями, даже в том случае, если ошибки будут исправлены с опозданием.

Примечание. Штраф накладывается не за день опоздания сдачи отчета, а за каждого работника, отображенного в предоставленном отчете (ст. 17 закона № 27-ФЗ). При этом штраф начисляется учреждению, а не руководству.

Таким образом, на основании данной нормы сумма штрафа составляет 500 рублей, умноженной на число работников, числящихся в учреждении. Например, на 15 работающих лиц, при срыве сроков отчетности сумма финансового взыскания будет равна: 500 х 15=7500 рублей.

Такая же сумма штрафа будет начислена при обнаружении ошибок в форме.

Ниже представлена таблица начисления штрафа в 2020 году за срыв сроков представления формы СЗВ-М или с ошибками, при численности работников в учреждении от 1 до 20 человек.

Важно отметить, что финансовые потери могут понести и ответственные лица за несвоевременную отправку отчета СЗВ-М. В данном случае штраф может быть наложен на руководителя или бухгалтера, отвечающих за данный участок работы. Размер штрафа в этом варианте составляет от 300 до 500 рублей.

В исходном отчете СЗВ-М забыли сотрудника

Если в исходном отчете СЗВ-М не включен по ошибке сотрудник, нужно, как можно быстрее сдать в ПФР дополняющий бланк. Это окажет существенную помощь в обжаловании наложенного взыскания.

Если в исходном отчете СЗВ-М не включен по ошибке сотрудник, нужно, как можно быстрее сдать в ПФР дополняющий бланк. Это окажет существенную помощь в обжаловании наложенного взыскания.

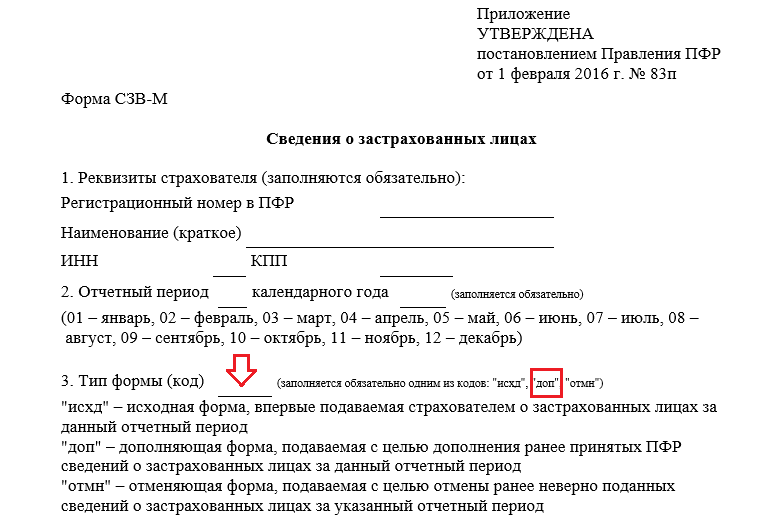

Для этого требуется заполнить бланк с включением в него сведений о пропущенном работнике. В графе «Тип формы» – (код) нужно записать «доп».

Наказания за такую ошибку можно избежать, если учреждение, предоставившее отчет, первым обнаружило ошибку. В этом варианте, время предоставления дополнительных данных не установлено.

Если же ошибка обнаружена проверяющими, то они заставят учреждение устранить неточность в первоначальном отчете. Время для предоставления дополнительной отчетности – 5 рабочих дней с даты выявления недочета (п. 41 инструкции, принятой Приказом Минздравсоцразвития № 987н от 14.12.2009).

Просрочка СЗВ-М возникла из-за ошибок по нескольким сотрудникам

Форма СЗВ-М – это таблица, в которой отображен список застрахованных сотрудников с указанием Ф.И.О., СНИЛС и ИНН. Эти данные должны быть занесены без ошибок. При выявлении хотя бы одной ошибки отчет работниками ПФР принят не будет.

Форма СЗВ-М – это таблица, в которой отображен список застрахованных сотрудников с указанием Ф.И.О., СНИЛС и ИНН. Эти данные должны быть занесены без ошибок. При выявлении хотя бы одной ошибки отчет работниками ПФР принят не будет.

Работодатель обязан, как можно быстрее устранить выявленные недочеты и предпринять повторное предоставление отчета. Нередко повторная сдача СЗВ-М осуществляется с опозданием и в этом варианте инспектор ПФР накладывает финансовое взыскание.

Иногда, при таких обстоятельствах возникает спор о сумме штрафа. Инспектор ПФР рассчитывает сумму штрафа, исходя из численности персонала учреждения, а страхователь не соглашается с этим, считая, что сумма штрафа должна начисляться исходя из численности работников с исправленными данными.

Однозначного мнения по данному вопросу нет. В законодательстве нет конкретного разъяснения. Однако существует судебная практика в решении данной проблемы, хотя среди судей тоже нет однозначного решения:

- Некоторые – поддерживают инспекторов, в качестве примера можно сослаться на решение АС Дальневосточного региона № Ф03-4421/2017 от 21.11.17 года.

- Однако есть и постановления в пользу работодателя. Например, – вердикт АС Западно-Сибирского региона № А27-22235/2016 от 23.08.17.

Поэтому, при сталкивании с такой ситуацией, работодателю надо добиваться своей точки зрения и обращаться в судебные структуры. А лучше, конечно, требуется своевременно сдавать отчет СЗВ-М, не допуская недостоверных данных и ошибок.

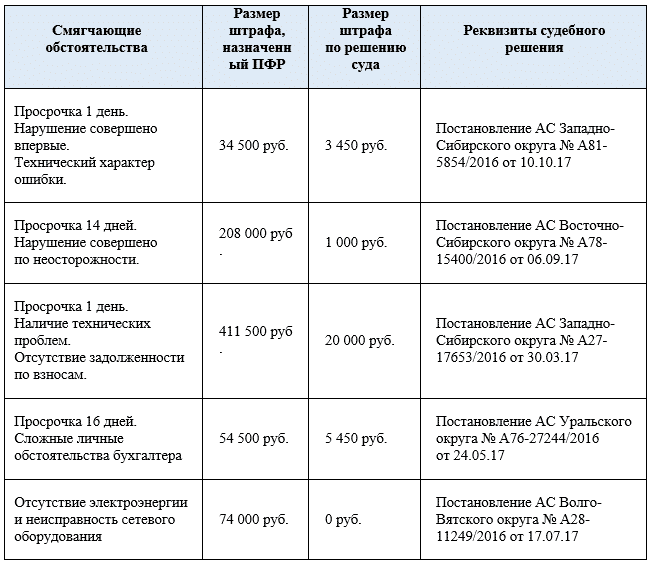

Какие обстоятельства могут признать смягчающими

Для крупных компаний, со штатом, исчисляемым сотнями сотрудниками, размер финансового взыскания за срыв предоставления формы СЗВ-М может оказаться весьма ощутимым. Но даже, при виновности работодателя, остается возможность снизить сумму взыскания. Для этого понадобиться доказать судьям, что правонарушение связано со смягчающими обстоятельствами.

Для крупных компаний, со штатом, исчисляемым сотнями сотрудниками, размер финансового взыскания за срыв предоставления формы СЗВ-М может оказаться весьма ощутимым. Но даже, при виновности работодателя, остается возможность снизить сумму взыскания. Для этого понадобиться доказать судьям, что правонарушение связано со смягчающими обстоятельствами.

В практике арбитражных дел имеется достаточное число примеров, когда взыскание, назначенное инспекторами ПФР, впоследствии было снижено до символической суммы. К примеру:

- К наиболее «популярной» смягчающей причине можно отнести небольшое время опоздания с отчетностью. Под небольшим временем понимается просрочка не более 16 дней.

- Таким же оправданием может стать то, что срыв отчетности был совершен впервые.

- Смягчающей причиной может стать также отсутствие долгов по взносам и прочие непредвиденные обстоятельства (заболел работник, отвечающий за форму и т.д.).

Кроме прочего, уважительной причиной, помешавшей вовремя предоставить отчет, можно считать следующее:

- Отключение электроэнергии на фирме.

- Замена или сбой программы.

При наличии данных обстоятельств можно не только уменьшить размер штрафа, но даже полностью отменить его.

Ниже представлена таблица с примерами судебных постановлений, учитывающих смягчающие обстоятельства.

Как рассчитывается размер штрафа?

Рассчитать сумму взыскания за срыв отчетности СЗВ-М не представляет сложности. Для этого достаточно сумму 500 рублей умножить на число работников, заполненных в бланке. Полученный итог от арифметического действия и будет суммой штрафа, выписываемого проштрафившемуся учреждению.

Рассчитать сумму взыскания за срыв отчетности СЗВ-М не представляет сложности. Для этого достаточно сумму 500 рублей умножить на число работников, заполненных в бланке. Полученный итог от арифметического действия и будет суммой штрафа, выписываемого проштрафившемуся учреждению.

Процедура расчета одинакова:

- При отсутствии отчета на отчетное время.

- При просрочке предоставления формы СЗВ-М.

- При допущении ошибок (здесь может возникнуть спор в отношении численности работников, которые требуется учитывать при умножении на 500 рублей).

Ниже представлена таблица соответствия взыскания в зависимости от количества работников.

Как избежать штрафа, и не платить деньги?

Обжаловать наложенный штраф можно при отсутствии оснований для его наложения. Например, если С3В-М был предоставлен вовремя и заполнен без ошибок, а сотрудники ПФР ошиблись с указанием реквизитов или совершили другие ошибки.

Обжаловать наложенный штраф можно при отсутствии оснований для его наложения. Например, если С3В-М был предоставлен вовремя и заполнен без ошибок, а сотрудники ПФР ошиблись с указанием реквизитов или совершили другие ошибки.

Для обжалования такого штрафа потребуется направить в суд исковое заявление с приложением следующих материалов:

- Копии отчета С3В-М.

- Требовании ПФР о взыскании.

- Квитанции о перечислении госпошлины.

- Банковского платежного поручения, доказывающего погашение штрафа.

Для недопущения срывов отчетности, руководителю учреждения нужно назначить серьезного сотрудника, который обладает должной ответственностью за порученный участок работы, перед глазами которого должна всегда находиться таблица со сроками предоставления отчетности.

Как снизить штраф?

Настоящие законодательные нормы не предполагают смягчающих обстоятельств по штрафам ПФР, обеспечивающим их отмену или снижение. Однако, при возникновении спорных вопросов, работодатель вправе обжаловать решение ПФР, путем обращения в судебные структуры.

Для этого понадобится направить в суд исковое заявление и:

- Потребовать признания части штрафа, неправомерно наложенного ПФР.

- Уменьшить сумму взыскания до уровня, отображенного в постановлении.

- Для обоснования жалобы, нужно представить, со ссылкой на 5-й пункт постановления Конституционного суда РФ № 2-П от 19.01.16 года, аргументы, объясняющие срыв отчетности тем, что это первый случай, и что просроченное время небольшое и т.д.

Если штраф назначен на всю численность персонала, при допущении ошибок в отношении некоторых сотрудников, то в исковом запросе нужно отразить это, приложив копию С3В-М и в требовании изложить, что взыскание завышено и требуется его уменьшить. Для этого можно привести аналогичные судебные решения в пользу работодателя.